Publicado em 14 de abril de 2023

Autônomos e facultativos, quanto pagar de INSS pode ser bem confuso se você não compreender o que significa cada valor e cada alíquota, ainda mais se você é autônomo, MEI ou baixa renda.

Fique atento neste texto!

EXISTE DIFERENÇA ENTRE O FACULTATIVO E O CONTRIBUINTE INDIVIDUAL? Muiiiiita.

Em um você escolhe se quer contribuir ou não, e no outro você é obrigado.

Existem dois tipos de contribuintes para o INSS:

Enquanto contribuinte individual realiza uma atividade remunerada, o facultativo não o faz. Se realiza atividade remunerada, é obrigado a contribuir.

CONTRIBUINTE INDIVIDUAL

Exerce uma atividade remunerada e assume o risco da atividade.

Segundo a lei, o contribuinte individual possui a obrigação de pagar o INSS sobre a remuneração mensal. É obrigado a pagar o INSS. Mesmo se já for aposentado, se ele exerce atividade remunerada, precisa contribuir.

FACULTATIVO

O facultativo é aquele que não exerce nenhuma atividade remunerada, mas mesmo assim deseja ter a proteção da previdência social.

Esse contribuinte não é obrigado arecolher o INSS, mas pode recolher, visando preservar seus direitos previdenciários.

Sim! O facultativo tem direito à auxílio doença, aposentadoria, e também garante pensão por morte aos herdeiros.

DETALHE: se você paga como facultativo, NÃO PODE, em hipótese alguma, ser filiado a um regime próprio de previdência social.

COMO ESCOLHER O MELHOR PLANO DE CONTRIBUIÇÃO?

Existe o plano normal e o plano simplificado, e a diferença está no valor da contribuição, e na garantia de se aposentar por várias regras. Calma, vou te explicar!

No plano normal, o contribuinte tem o direito de se aposentar por idade e por tempo de contribuição.

Já no simplificado, o contribuinte só pode se aposentar por idade.

Só por essa divisão você já consegue saber se quer ter direito a mais regras, ou se a aposentadoria por idade lhe atende. Agora vou te explicar sobre as alíquotas!

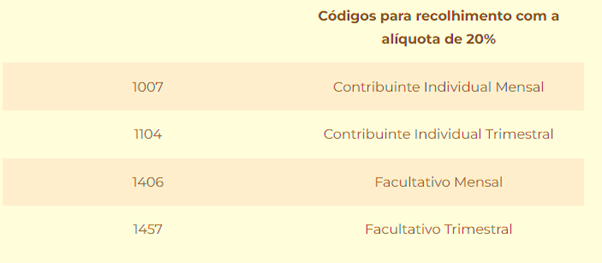

ALÍQUOTA DE 20% – PLANO NORMAL

A alíquota de 20% deve ser paga pelo contribuinte individual ou facultativo, que pretende conquistar a aposentadoria por tempo de contribuição, ou que deseja uma aposentadoria por idade com o valor maior que o salário-mínimo.

Quem se enquadra nesta categoria, precisa prestar atenção em 3 pontos:

Vou te explicar o motivo desses três pontos de atenção:

Para quem o serviço é prestado?

Se você é contribuinte individual e presta serviços a uma pessoa jurídica, a obrigação de pagar o INSS é da organização, e não sua.

Neste caso, a empresa é responsável por descontar 11% da sua remuneração e repassar ao INSS.

A remuneração do mês foi inferior ao salário-mínimo?

Se a sua remuneração do mês for inferior ao salário-mínimo, a obrigação é sua de completar a contribuição, até que seja atingida a contribuição referente a um salário-mínimo.

Caso o complemento não seja feito, o mês em questão não conta para sua aposentadoria. (emoji de medo)

A remuneração do mês foi superior ao Teto do INSS?

A obrigação do contribuinte individual é efetuar o recolhimento de 20% da sua remuneração mensal, até o limite do teto da previdência social.

Então, se sua remuneração exceder o teto, não é necessário continuar contribuindo.

Em 2023, o teto da previdência é de R$ 7.507,49 e o máximo que você precisa recolher por mês é R$ 1.501,50 (20% de R$ 7.507,49).

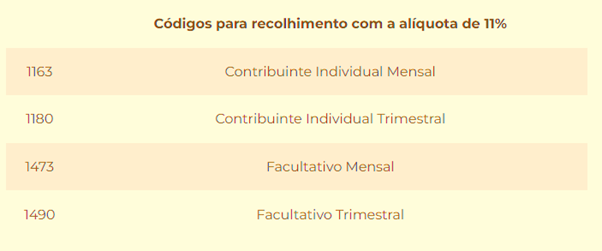

ALÍQUOTA DE 11% – PLANO SIMPLIFICADO

A alíquota de 11% é destinada ao contribuinte individual, que não presta serviço e nem tem relação de emprego com pessoa jurídica, e ao facultativo, que não exerce atividade remunerada.

Essa opção de contribuição permite o recolhimento de 11% sobre o salário-mínimo e garante o direito a todos os benefícios do INSS.

Pagando esta alíquota, você não tem direito à Aposentadoria por Tempo de Contribuição, e nem tem o direito de utilizar este tempo para outros regimes de Previdência Social. Isto é, através da CTC (Certidão de Tempo de Contribuição).

Espero que de alguma forma esse conteúdo tenha esclarecido suas dúvidas, e me coloco a disposição para sanar suas dúvidas!

Aqui no escritório temos um serviço de Planejamento Previdenciário, em que vamos fazer um diagnóstico da sua situação e prever as melhores situações futuras, bora?

CONTE COMIGO! A gente cuida de você. 🙂

Escrito por:

Gabriela Ponce – Advogada Especialista em Previdenciário – OAB/MG 218.724